Si no hay dólares, que tampoco haya pesos: la riesgosa estrategia del Gobierno para salir del cepo

Eliminar las restricciones a la libre movilidad de capitales es una condición necesaria para bajar la inflación. Paradójicamente, su salida puede provocar un nuevo salto inflacionario.

Cepo es la palabra coloquial para nombrar lo que los economistas llamamos “restricción a la libre movilidad de capitales”. Se refiere a la posibilidad de cambiar libremente moneda local por moneda extranjera. Si hay un cepo y no se puede comprar dólares con los pesos, entonces tampoco es posible sacar los ahorros del país. Lo mismo le ocurre a las empresas, en particular las extranjeras, que no pueden por ejemplo remitir utilidades y dividendos a sus casas matrices.

No obstante, como suele suceder en economía, “hecha la ley, hecha la trampa”. La prohibición a la compra de divisas crea de manera automática un mercado informal y un tipo de cambio adicional más elevado que el oficial. Estamos hablando del dólar blue. Pero también se puede adquirir moneda extranjera de manera legal a través del mercado financiero. La operación suele ser a través de los bonos de la deuda argentina que cotizan tanto en pesos como en dólares. Primero se compra un bono con pesos, luego se vende el mismo bono contra dólares. Si los dólares quedan depositados en una cuenta nacional, estamos hablando de dólar MEP; si los dólares quedan en una cuenta extranjera, nos referimos a dólar CCL. Como suele haber más interés en sacar dinero del país que entrarlo, el tipo de cambio CCL tiende a ser más elevado que el MEP. Su diferencia marca el costo de sacar dinero del país.

¿Qué costos trae a la economía la existencia del cepo? Primero y principal, genera que la moneda extranjera tenga más de un precio en moneda local o, lo que es lo mismo, que haya más de un tipo de cambio. El problema de que un bien o activo tenga más de un precio es que incentiva comprar al precio bajo y vender al precio alto, obteniendo una rentabilidad inmediata casi sin riesgo, desviando los esfuerzos de muchas personas y empresas en lo que realmente genera riqueza y bienestar que es el trabajo y las inversiones productivas. Pero no todos tienen el permiso de comprar al precio barato. Quienes están en condiciones varía según la regulación financiera. Por eso se habla de que hay cepos más blandos y cepos más duros, según cuántas personas y en qué cantidad tienen ese acceso.

Los importadores pueden acceder al dólar oficial, pero en momentos de mucha escasez de reservas se frenan las importaciones restringiendo el acceso a los dólares con medidas como las DJAI, la SIMI, la SIRA o la exigencia de su financiación. Por momentos los ahorristas también han tenido acceso: es el caso del cepo inicial de Cristina Kirchner, cuando se podía hacer una solicitud a la AFIP que autorizaba un determinado monto en función del ingreso declarado. Otro ejemplo es la posibilidad de comprar hasta USD 200 por mes que rige desde el cepo de Mauricio Macri, aunque de manera cada vez más acotada. Al igual que los ahorristas, quienes viajan al exterior también han tenido acceso, por momentos más barato, en otros cercano al valor de los paralelos o incluso (como ahora) más caro. De hecho, a medida que la escasez de dólares se hace más importante, se van tomando medidas para desincentivar la compra de dólar oficial como el impuesto PAIS y su extensión no solo por motivos de ahorro, sino también importaciones y recientemente BOPREAL. En síntesis, los que ganan con este esquema no necesariamente son los que generan riqueza, sino aquellos mejor posicionados para comprar dólares baratos.

En Cenital nos importa que entiendas. Por eso nos propusimos contar de manera sencilla una realidad compleja. Si te gusta lo que hacemos, ayudanos a seguir. Sumate a nuestro círculo de Mejores amigos.

Volviendo a los costos, en un contexto de cepo, el incentivo está puesto en importar mucho (porque pueden acceder a dólares al tipo de cambio oficial más bajo) y exportar poco (porque tienen que vender dólares a ese mismo tipo de cambio, muchas veces incluso reducido por las retenciones), afectando la balanza comercial. Además, genera la paradoja de que está puesto para que no salgan capitales, pero elimina también los incentivos para entrarlos, pues una vez adentro no se sabe cuándo, cómo y a qué precio podrán salir. En resumen, el cepo suele ponerse en tiempos de fuerte salida de capitales y escasez de dólares, pero su implementación, si bien puede ser capaz de frenar la hemorragia, establece incentivos inversos a los necesarios para resolver el problema de fondo. En lugar de perder reservas de forma acelerada, se pierden de manera más lenta pero continua. De esta manera, en una economía tan dependiente de los dólares para crecer como la argentina, el cepo obstaculiza fuertemente el crecimiento. No es casualidad que el récord de PBI per cápita se alcanzó en 2011 y desde entonces buscamos la fórmula para volver a crecer.

Pan para hoy, hambre para mañana

Si el cepo no es la solución a la escasez de dólares de la economía argentina y, de hecho, profundiza el problema, ¿por qué dos gobiernos de partidos diferentes fueron quienes lo implementaron inicialmente en 2011 y lo volvieron a poner en 2019?

“El control de cambios [cepo] no fue el resultado de una teoría, sino una imposición de las circunstancias. Nadie que haya conocido de cerca las complicaciones de toda suerte que el sistema trajo consigo, podría haber optado por él, de haberse presentado otras alternativas”. Esta frase aparece en el manifiesto de la CEPAL escrito en 1949 por Raúl Prebisch, posiblemente el economista argentino más influyente del siglo pasado, con un papel imprescindible en la fundación del Banco Central de la República Argentina. Resulta que 62 años después un gobierno argentino optó por el cepo teniendo otras alternativas…

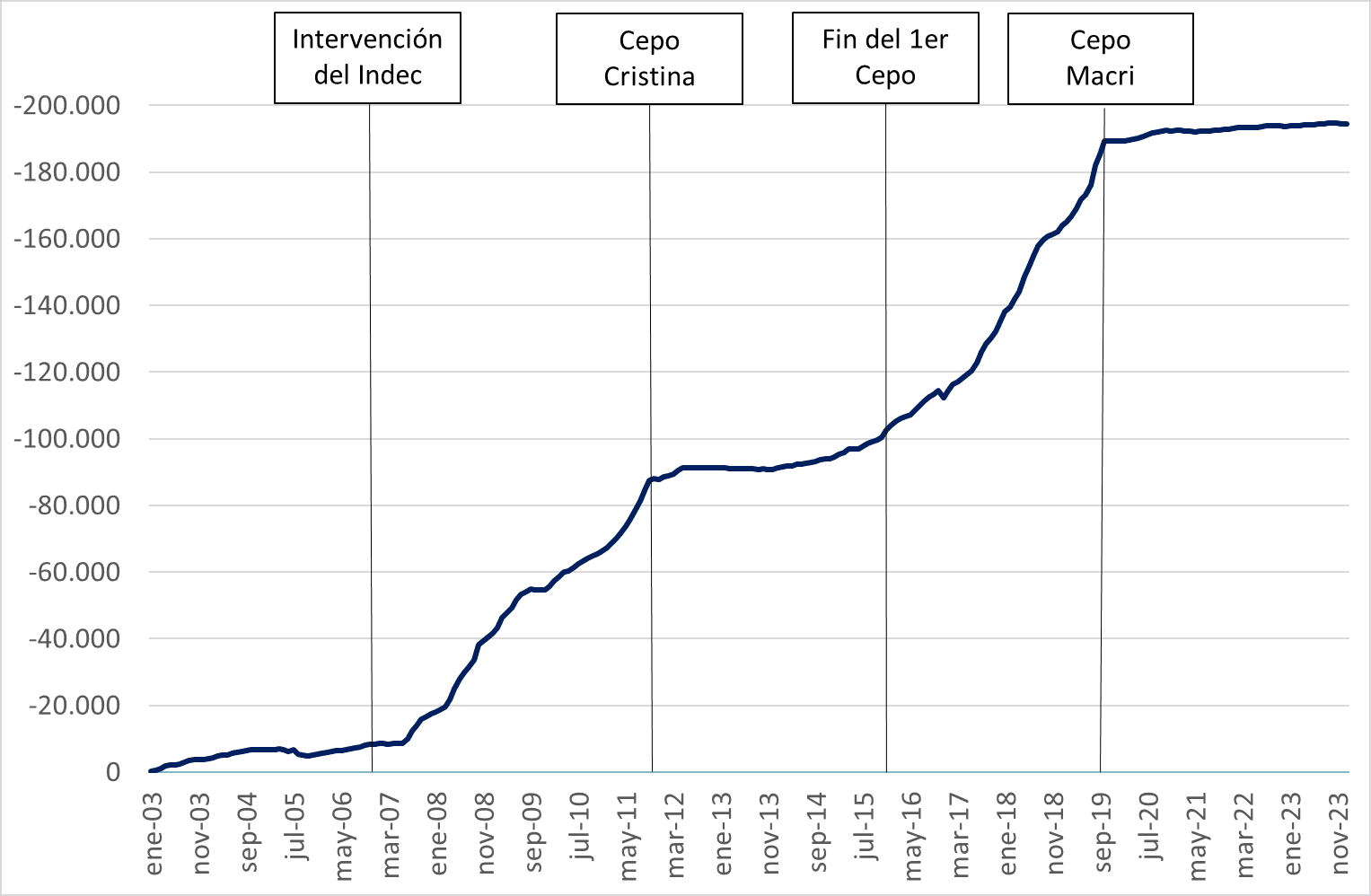

Formación de activos externos del sector privado no financiero

Millones de dólares

En 2011 las condiciones macroeconómicas del país no ameritaban la implementación de una medida tan drástica y con tantos costos de salida. Este es posiblemente el segundo gran error macroeconómico no forzado del presente siglo (el primero, como ya comentamos en otro #Rollover, fue la intervención del INDEC). Si bien es cierto que la formación de activos externos (FAE) del sector privado no financiero (el tecnicismo para nombrar al ahorro en dólares) había crecido desde 2007, para revertirla (o al menos reducirla) era necesario normalizar el organismo estadístico y aumentar el tipo de cambio y la tasa de interés. El cepo puede ser útil para frenar la FAE pero no lo es para interrumpir la caída en las reservas.

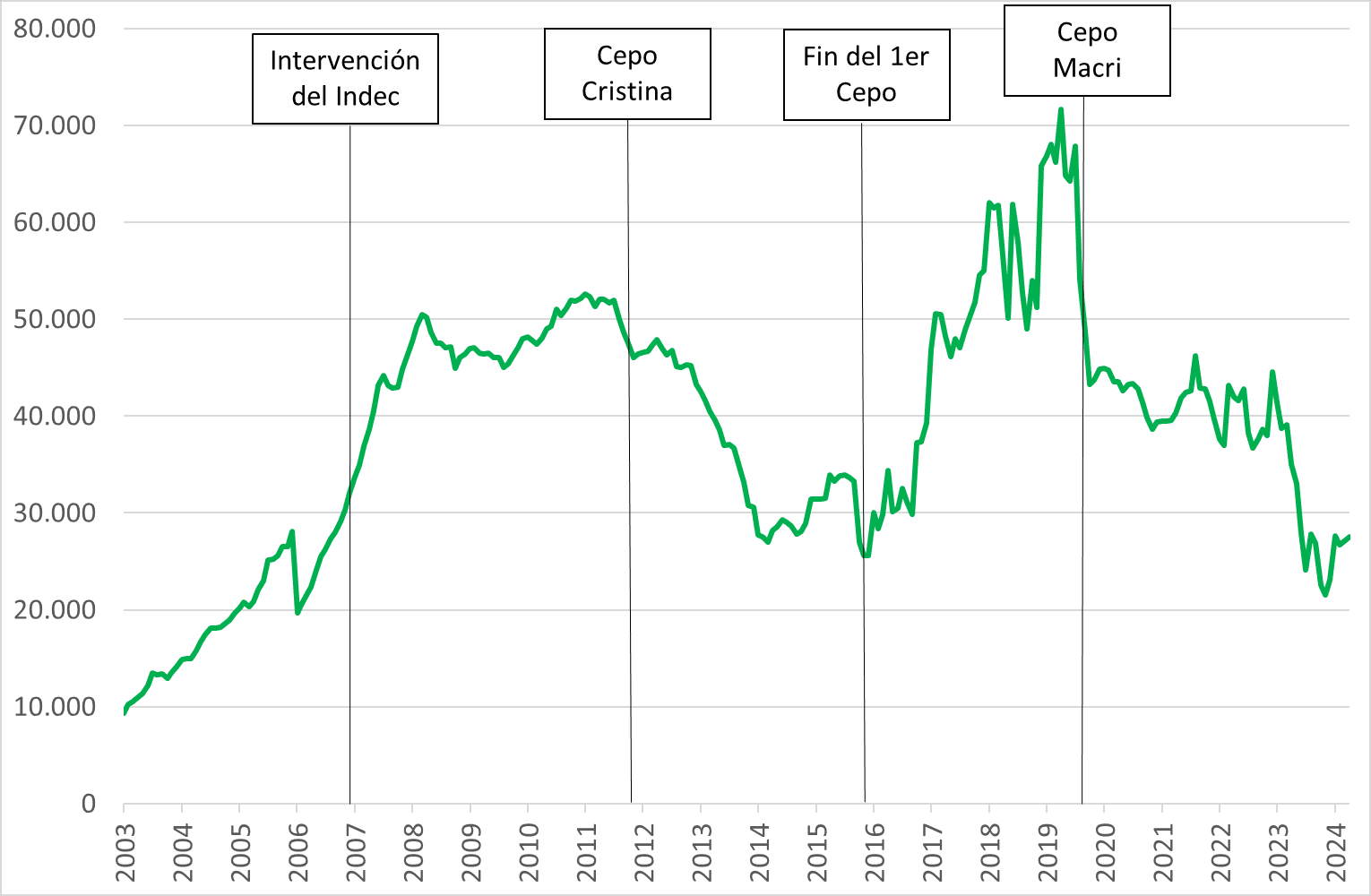

Reservas internacionales brutas

Millones de dólares

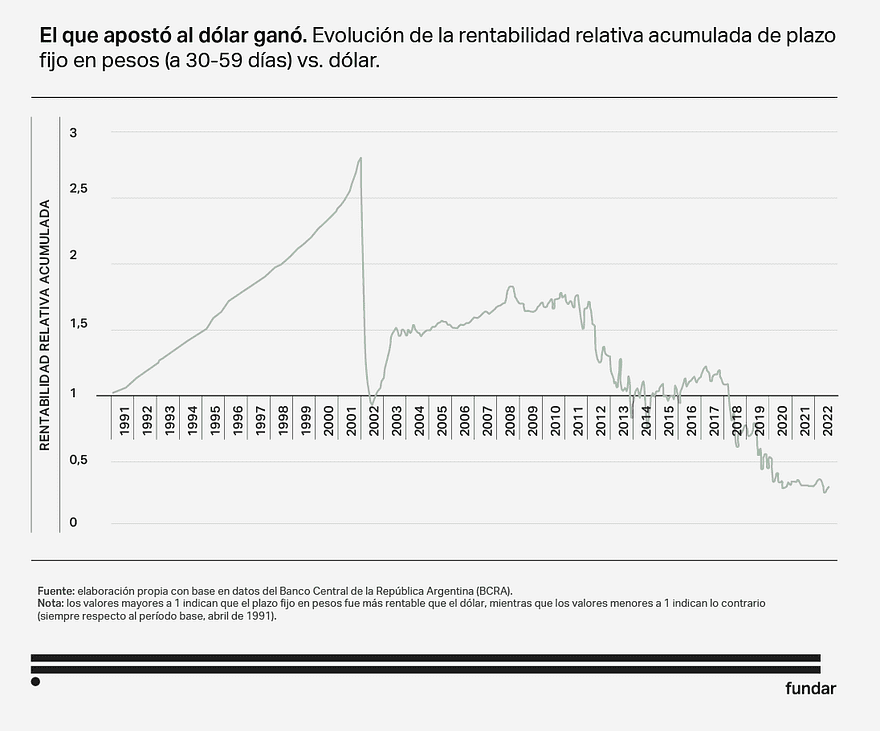

Si bien el ahorro en dólares puede parecer una práctica típicamente argentina, su arraigo en realidad se remonta a décadas de experiencia, donde aquellos que confiaron en el peso terminaron perdiendo en comparación con aquellos que optaron por el dólar y a la ruptura recurrente de contratos (como la intervención del INDEC para los tenedores de bonos en moneda nacional que ajustaban por inflación). Para revertirlo es necesario tener muchos años consecutivos de tasa de interés por encima de la inflación y ganándole al dólar, sin sorpresas contractuales. Hacia la salida de la Convertibilidad, y más aún después del canje de deuda de 2005, las condiciones para lograrlo estaban dadas. En cambio, se decidió implementar el cepo, lo que generó una significativa rentabilidad inmediata para quien había apostado por el dólar y funcionó de manera similar a una ruptura de contratos para quien había apostado por el peso. El objetivo fue poder mantener un tipo de cambio oficial bajo que moderara la inflación y una tasa también baja para abaratar el financiamiento privado y así estimular el consumo y la inversión. Todo en un contexto en el que las reservas internacionales eran de USD 47.500 millones (en ese momento ni se hablaba de la diferencia entre brutas y netas), el resultado comercial mostraba un superávit de más de USD 9.000 millones y había espacio para acudir eventualmente a los mercados internacionales. Pan para hoy, hambre para mañana.

En el caso del cepo de 2019 la situación fue diferente. Argentina había recuperado en 2016 el acceso a los mercados financieros internacionales con un nivel de deuda pública muy bajo y el endeudamiento fue tan acelerado que tan solo dos años después lo volvió a perder. En ese contexto, la corrida cambiaria había triplicado el tipo de cambio oficial en poco más de un año y la inflación se disparó a más de 50% anual. Así, el tercer gran error macroeconómico no forzado en menos de 10 años no fue aplicar el cepo, sino el ritmo de endeudamiento y haber acudido al FMI. De hecho, el cepo se debería haber aplicado antes, de forma que el préstamo del Fondo no se utilizara para financiar la salida de capitales. Eso nos hubiera dejado en mejores condiciones para una salida posterior y, de paso, también nos ahorrábamos el reperfilamiento de la deuda pública en moneda local, una nueva ruptura de contratos que afectó a quienes apostaron por el peso.

Si no hay dólares, que tampoco haya pesos

La salida del cepo de 2019 iba a ser más difícil y costosa por dos motivos. Primero, por la profundización de la escasez de dólares, reflejada en las bajas reservas, el exigente calendario de vencimiento de la deuda con privados y el FMI y que los mercados internacionales de deuda se encontraban cerrados. Para salir del cepo es necesario que el Banco Central tenga “poder de fuego” para que la devaluación no sea excesivamente fuerte y espiralice los precios. Segundo, justamente por la mayor inflación. Si bien hay una conversación abierta acerca de qué porcentaje de los precios se definen al tipo de cambio oficial y cuál al paralelo, lo cierto es que la historia argentina muestra que la salida de un control de cambios es siempre inflacionaria. No es lo mismo aplicar un shock de precios a una inflación del orden del 25% anual que del 50%.

En ese contexto, ningún gobierno estuvo dispuesto a asumir los costos y riesgos de la salida del cepo. Por eso se llegó a la situación de reservas netas negativas, inflación de casi el 300% anual y una deuda externa que se reestructuró en 2020 y cuyos pagos de 2025 lucen muy desafiantes. Milei no solo prometió una salida del cepo, sino también una dolarización (luego devenida en competencia de monedas). Sin embargo, todavía no pudo hacer ninguna. El motivo es el de siempre: para hacerlo se necesitan dólares y no se cumplió ninguna de las promesas de fondos frescos del exterior. En ese sentido el cepo muestra sus contradicciones internas y la dificultad de salir de él. Como decíamos, frena la hemorragia pero no interrumpe la pérdida de reservas, menos aún posibilita la acumulación.

Si bien desde su asunción el gobierno ha conseguido acumular reservas, las netas todavía son negativas y lo hizo a costo de seguir endeudando en dólares tanto al sector público (vía el BOPREAL) como al privado (vía deuda de importadores). Actualmente, más allá de que la cosecha gruesa se está demorando por cuestiones climáticas, el Banco Central no está acumulando la cantidad esperada para el segundo trimestre. Una vez superado este período, la capacidad de acumulación se verá reducida por la caída estacional de las exportaciones, la normalización del pago de importaciones (más aún si el nivel de actividad encuentra un piso) y las exigencias del pago de la deuda. En este marco, la apuesta del gobierno se centraría en los dólares que podría traer el blanqueo y el RIGI, pero el primero -si bien incentiva- no obliga a ingresar los dólares al sistema financiero argentino y el segundo tampoco obliga a ingresar los dólares de la inversión a través del Banco Central y además puede demorar en tener impacto. En resumen, es muy poco probable que se alcance el nivel necesario de reservas para sacar el cepo.

En el medio, apuesta a que la inflación se acerque al crawling peg del 2% mensual, de forma que el tipo de cambio no quede muy atrasado y provoque que la salida del cepo tenga que ser con una fuerte devaluación. Recordemos que en otro Rollover ya analizamos que una brecha baja no significa que estemos cerca de salir del cepo ni que una eventual salida sería al tipo de cambio paralelo y no más arriba, porque incluso los mercados paralelos están regulados.

Ante la ausencia de dólares, la estrategia del gobierno parece estar siendo secar la economía de pesos. Bajo esa lógica se puede entender el shock para alcanzar el superávit fiscal y la fuerte reducción de la tasa de interés de los pasivos remunerados del Banco Central, las dos fuentes de emisión más importantes de los últimos años. En esa misma línea van las medidas de la semana pasada. Por un lado, la derogación de la obligación del Banco Central para sostener un precio determinado de los bonos del Tesoro cierra un importante factor de emisión: para hacerlo tenía que salir a demandar esos bonos en caso de caída en los precios y, para ello, se veía obligado a emitir. Por otro lado, en la última licitación de deuda el Tesoro ofreció una tasa más elevada que la del mercado secundario para los títulos a tasa fija, lo que provocó una gran captación de liquidez que fue destinada a reducir la base monetaria.

No obstante, hay que tener cuidado. Hace poco tuvimos una experiencia de corrida cambiaria con pocos pesos: fue la de 2019 después de una estrategia de base monetaria constante. Eso nos debería dejar una enseñanza: cuando las expectativas de devaluación son importantes, no hacen falta muchos pesos para hacer saltar el tipo de cambio. De hecho, con que haya activos en pesos es suficiente: por más que se reduzca la base monetaria, siempre habrá acciones y bonos públicos y privados en pesos que podrían venderse para adquirir moneda extranjera.

Ninguna estrategia está exenta de costos. Mantener el cepo impide estabilizar la macro; liberarlo generaría un salto cambiario que interrumpiría el incipiente proceso de desinflación. Una alternativa sería ir relajando las restricciones y tanteando la respuesta del mercado en la cotización de los paralelos de modo de identificar cuál sería realmente el valor de un tipo de cambio más libre. Hasta que el proceso de desinflación no sea sin cepo, la batalla no solo no estará ganada, sino que no estará siquiera librada. En ese sentido, ante la pregunta de si estamos o no en un plan de estabilización, la respuesta es unívoca: mientras haya cepo, no podemos hablar de plan de estabilización sino de estrategia para eliminarlo.

Bonus track

- Esta nota se complementa con el #Rollover de Juanma Telechea de la semana pasada y la columna de opinión de Gonzalo Guilardes.

- Hablando de Prebisch, me acordé de esta muy interesante biografía escrita por Edgar J. Dosman.

- En este documento, Fundar y el CIAS analizan cómo ha evolucionado la inversión social en los últimos 20 años y qué ajustes podrían realizarse a futuro. Y en este otro muestran la percepción de los hogares de barrios populares del AMBA sobre la red de servicios públicos y si ayuda (o no) las tareas de cuidado.

- En esta nota del FT se comenta la idea de aplicar un impuesto a los super ricos coordinado de manera internacional, algo así como se acordó con el global corporate tax. Sería un híbrido entre un impuesto a los ingresos y la propiedad, dado que los super ricos obtienen sus ingresos de categorías no alcanzadas por los impuestos tradicionales a los ingresos.